財務に悩む経営者(中小企業)に「しっかり寄り添う対応」を信念とする。国税局の立場と税理士の立場の両方を経験している税務業界40年の大ベテラン。法人税、所得税、相続税・贈与税、税務相談・申告、事業継承、税務調査対応など幅広業務を対応

減価償却には定額法と定率法がある

事業を営んでいる会社で、固定資産を持っていないことはほとんどないでしょう。固定資産とは以下のものを指します。

固定資産とは、会社が複数年にわたって所有・使用する資産になる対象物のことです。

固定資産には、有形固定資産と無形固定資産の2種類があります。

有形固定資産は、不動産、車、機械、土地、建物など形があるもので、無形固定資産は、営業権、特許権、ソフトウェア、各種利用許諾件などの形がないものです。

固定資産の反対は流動資産と言い、現金、有価証券、債権、原材料、商品など一時的に企業が所有、または1年以内に現金化できる資産のことです。

もちろん会社運営にほぼ必要なパソコン、複合機(プリンター)、事務机などが、全て10万円以下であればこの限りではありません。

さて、もし会社に固定資産(減価償却資産)があった場合、耐用年数に応じた減価償却を行うのですが、毎年どのように償却していけば良いのでしょうか。

償却方法には「定額法」と「定率法」の2種類があり、それぞれ減価償却による経費計上の割合が異なります。

場合によっては、定額法と定率法を使い分けることも可能なため、2つの方法を理解しておけばキャッシュフローが今よりも改善できるかもしれません。

そこで今回は、減価償却の定額法と定率法の特徴と使い分けについてお話したいと思います。

減価償却の定額法とは

減価償却の定額法とは、減価償却資産の償却費配分を毎年均等にする方法のことです。

たとえば、耐用年数が4年の軽自動車を100万円で購入したとします。その場合、計算式を用いるまでもなく、毎年25万円ずつ減価償却されることがわかります。

では、耐用年数7年の100万円の減価償却資産の場合はどうでしょう。定額法の計算では7年で割りきれないため、国税局が発表している「償却率」を使って計算します。

なお、中古資産を購入した場合は、耐用年数が短縮されます。中古資産が車両なのか建物化により短縮される率が異なりますので、下記よりご確認ください。

国税庁のページに耐用年数表があります。

耐用年数

減価償却費=取得価額×償却率

耐用年数7年の100万円の減価償却資産の場合、

1,000,000円×0.143=143,000円

となり、毎年143,000円が減価償却されていくことになります。

参考:

減価償却資産の償却率表

定額法の注意点1.最終年度調整

上記の耐用年数7年の100万円の減価償却資産の場合、

—–

1年目定額法:143,000円

2年目定額法:143,000円

3年目定額法:143,000円

4年目定額法:143,000円

5年目定額法:143,000円

6年目定額法:143,000円

7年目定額法:142,000円-1円

—–

で計算し、最後の年で残存価格の調整を行います。気をつけることは最後の年の調整金額です。償却率で計算した場合、以下の考慮が必要になります。

—–

・余りが出たときの処理

・残存価格を1円残すための調整

—–

減価償却資産は「耐用年数=使用可能年数」ではないので、減価償却期間が終わっても使い続けることができます。

その場合、固定資産としての価値はなくなりますが、ものは残っているため貸借対照表に形を残しておかなければいけません。

そこで、残存価格を1円と設定して形を残します。つまり、「これは会社の所有物ですよ。」という表示と同じ意味を持ちます。

参考:

減価償却資産の種類と耐用年数一覧

定額法の注意点2.年度途中購入、破棄

年度の途中に減価償却資産を購入した場合は、12で割った月割計算を行います。

たとえば期末が3月で、8月に減価償却資産を購入した場合、8/9/10/11/12/1/2/3月の8か月で月割になります。そして、最終年は繰り越されて8年目で償却が完了します。

—–

1年目定額法:143,000円÷12か月×8か月=95333.333…円(95,334円とする)

2年目定額法:143,000円

3年目定額法:143,000円

4年目定額法:143,000円

5年目定額法:143,000円

6年目定額法:143,000円

7年目定額法:143,000円

8年目定額法:46,666円-1円=46,665円

—–

逆に、年度の途中で減価償却資産を売却・譲渡・破棄した場合は、未償却残高を経費計上することになります。この場合も、年度途中であれば、12で割った月割計算を行います。

たとえば上記の例で、6年目に6か月残して破棄してしまった場合は以下のように計算します。

6年目の6か月分+7年目分+8年目分=未償却残高

(143,000円÷12か月×6か月)+143,000円+46,665円=261,165円

減価償却の定率法とは

減価償却の定率法とは、ある減価償却資産の償却費配分を残存価格に対して、毎年一定の割合にする方法のことです。

こちらも先程の国税局の償却率を用いて減価償却費を求めます。同じく、耐用年数7年の100万円の減価償却資産としましょう。

減価償却費=未償却残高(取得価額-償却累計額)×償却率

—–

1年目定率法:1,000,000円×0.286=286,000円

2年目定率法:714,000円×0.286=204,204円

3年目定率法:509,796円×0.286=145,802円

4年目定率法:363,994円×0.286=104,102円

5年目定額法:259,892円×0.334=86,804円

6年目定額法:173,088円×0.334=86,804円

7年目定額法:86,284円×0.334=86,283円

—–

参考:

減価償却資産の償却率表

定率法の注意点1.定額法への切り替え

上記計算式の違和感に気がついたでしょうか。5年目から定率法が定額法に切り替わっています。

これは、平成24年4月1日以後に取得した減価償却資産では、定率法の償却率だけでは最終的な残存価格が1円にならないためです。

そこで償却費が償却保証額を下回る年度から、定額法に切り替えて計算することになります。

定率法の注意点2.最終年度調整

定率法でも定額法と同様、余りが出たときの処理と残存価格を1円残すための調整を行います。

定額法と定率法の使い分け

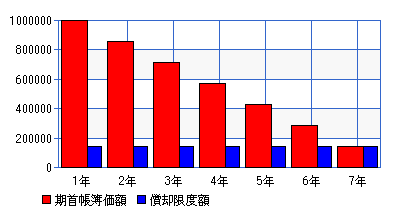

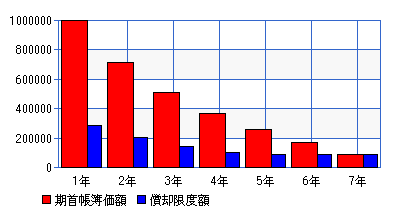

さて、今回事例に用いた耐用年数7年で100万円の減価償却資産は、定額法と定率法で各年度の償却額がかなり違います。これをグラフにすると以下のようになります。

定額法の場合

定率法の場合

グラフを見てわかる通り定額法は毎年一定額の経費計上ですが、定率法は耐用年数前半の経費負担額が重く、後半は軽くなります。

100万円の減価償却資産だとわかりにくいかもしれませんが、1億円や10億円だとどうでしょうか。

印刷業や製造業であれば、最初に大きな設備投資が必要になります。いつ利益が出るかによって、経費負担額の配分はかなり重要になるはずです。

利益が出ていれば、早めに償却を済ませて、投資額の回収を行った方が経営の見通しが立ちやすくなりますが、利益化が遅ければ、なるべく償却は遅らせたいと考えます。

また、会社の経営戦略として、拡大路線を進みたいのであれば、定額法で経費負担を抑えつつ新しい設備投資をしたり、融資を組み入れてキャッシュを増やして、M&Aや事業買収に備えたりします。

定額法と定率法は償却期間中に切り替えることも可能です。その時の会社の状況によっては、次年度以降切り替えた方がキャッシュフローが良くなったり、節税に寄与することも考えられます。

届け出が必要

定額法と定率法を選択する場合、税務署に届け出が必要となります。届出書の提出がない場合、法人は建物以外は定率法が自動的に適用され、個人事業主は、すべての資産に関して定額法が自動的に適用されます。

変更したい場合は、変更したい年度の前年度中に届出書を提出しておく必要があります。

減価償却の定額法と定率法まとめ

このように減価償却の定額法と定率法は、経営の状態によって使い分ける意味があるものです。

経営年数を重ねる毎に固定資産は増えていきます。定額法と定率法を理解しておくことで、いざというときに経営戦略の決め手になる可能性があります。

ぜひ、固定資産と減価償却の概念を絡めて、今のうちに覚えておきましょう。

参考:

簡単にわかる生産性向上設備投資促進税制の減価償却メリット

減価償却はなぜ必要?固定資産、会計処理等の考え方

減価償却資産の種類と耐用年数一覧

なお、建物と無形固定資産には定額法を使わなければいけません。特に建物は金額が大きくなるため、必ず覚えておきましょう。

今回使用した計算やグラフは、以下のサイトのシミュレーションを活用しました。グラフで視覚的にわかるので一度使ってみてください。

財務に悩む経営者(中小企業)に「しっかり寄り添う対応」を信念とする。国税局の立場と税理士の立場の両方を経験している税務業界40年の大ベテラン。法人税、所得税、相続税・贈与税、税務相談・申告、事業継承、税務調査対応など幅広業務を対応