きちんと決算書を読めますか?

何度も言いますが、決算書は会社の通信簿です。

決算書は会社の業績だけをあらわすものではなく、会社に関する全ての内容が書かれている重要な書類です。

このように考えて決算書を読み込むと、その会社の業績だけを知りたいと思って読むよりも、様々なことが理解できるようになります。

理解できることは、ヒト・モノ・カネ(人・物・金)の流れです。

お金の流れだけではなく、物の流れ、人の流れが理解できるようになれば、決算書内のどの数字が変えられる箇所なのか、その変化が会社経営にどのように反映されるのかを考え、実行に移すことができるようになります。

そこで今回は、決算書の中心である財務3表を読み込むときのポイントを理解して、もう一度おさらいしておきましょう。

賃借対照表を読み込むときのポイント

会社の「モノ」である資産、財産に関してまとめているのが賃借対照表です。貸借対照表は実際の表を見てもらうのが一番良いでしょう。

これは東芝の貸借対照表です。ざっくり言うと、左側が会社が持っている「モノ」を示していて、右側が「モノ」を購入する際に使ったお金を示しています。

貸借対照表が理解できない方は、「左側も右側もお金に関して書いてあるから、わけがわからない!」と勘違いしてしまっているのではないかと思います。

1つずつ説明すると長くなってしまうため割愛しますが、左側は「モノ」であり、会社が保有している資産、財産です。

右側が資産、財産を作るためにどういう手段でお金を調達したかという内訳なので、お金です。必ずこのように覚えておきましょう。

そこさえ理解できれば、まず左側を見て会社が保有する資産、財産を確認し、

—–

・ほぉ、4,400億円。結構現金持ってるんだな。

・中間をまたいだ売掛金が約4,000億円か……前期も4,700億円あるから月次安定してるな。

・在庫は結構あるな。同業他社と比較してみよう。

・固定資産が7,000億円か。前期から140億円増えてるけど何に使ったんだろう。

・長期貸付金があるな、子会社に対してかな?調べてみよう。

—–

なんてことを考えたりします。次に、右側を見てどのようにお金を使った(調達した)かを見てみます。

—–

・買掛金が5,200億円か、売掛より多いから支払額が大きいな。

・未払金計上も2,000億円あるな。

・長期借入金が1,000億円か。思ったよりも少ないな。

・剰余金で4,500億円か。前期と比べても安定しているな。

—–

このように考えたりします。このように左側と右側を比べることで、色々なことがわかります。

仮にこの貸借対照表が東芝のものでなかったとしても、貸借対照表だけで業種の特定もある程度できますし、これまで攻めの姿勢でやってきた会社なのか、借入先行の自転車操業なのかということもわかります。

貸借対照表の基本的な考え方は以下を参考にしてください。

参考:

貸借対照表|バランスシートの見方を8分でマスターする3ステップ

損益計算書を読み込むときのポイント

会社の「ヒト」が中心となる営業活動をまとめているのが損益計算書です。

営業活動によって生み出されるものが利益と損益です。と言っても難しく考える必要はありません。損益計算書は、財務3表の中で一番読みやすく馴染みがあるものです。

家で言うと家計簿、子どもの頃につけていたお小遣い帳が多少難しくなっただけのものです。

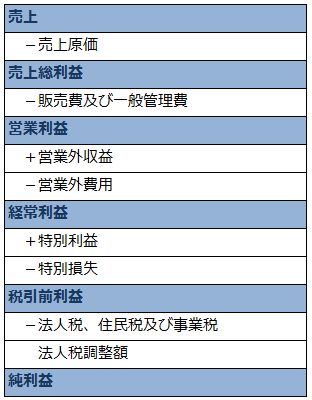

売上の構成

1.売上総利益(粗利)

2.営業利益

3.経常利益

4.税引前利益

5.純利益

損益計算書を見る際に重要になるポイントは、上図の売上と5つの利益の関係です。その中でも中小企業は、売上、粗利、営業利益とそれぞれの費用に注目して見るようにしましょう。

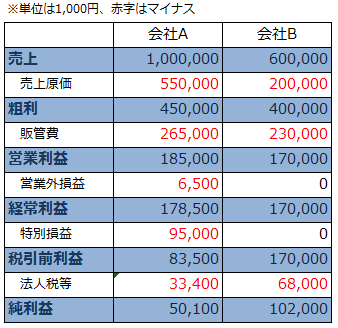

例えば、売上が10億円で純利が5,000万円の会社Aと、売上が6億円で純利が1億円の会社B、どちらが魅力的に感じるでしょうか。

これだけの情報であれば当然会社Bと答える方が多いでしょう。以下の表を見てください。

確かに会社Bの純利益は会社Aに比べて多いのですが、その過程を見なければ判断がつかないことはたくさんあります。

この表をパッと見て直ぐにわかる特徴的なことは以下の項目でしょう。

—–

・会社Aの売上原価が50%以上あること

・会社Aの営業外損益がマイナスであること

・会社Aの特別損益がマイナスであること

・売上総利益(粗利)は会社Aが会社Bよりも大きいこと

・営業利益は会社Aが会社Bよりも大きいこと

—–

更に深く読み込むと、様々なことを想像できます。

—–

・通常の営業活動で考えれば会社Aの方が収益は大きい

・会社Aの仕入は原価が高いもの?高く仕入れてしまっている?

・会社Aの営業外損益が大きいということは借入が多いかも?

・会社Aの特別損益が大きいということは、減価償却費の修正や資産売却損を計上しているかも?

—–

このように見ていくとどちらの会社にも特徴があり、一概に良い悪いの判断が難しいということがわかります。

会社Aの修正どころは売上原価です。限界利益を上げることができればより利益は出るかもしれませんが、キャッシュが足りなくて苦労しているかもしれません。

また、販管費に対する売上も大きいため、効率の良い営業活動を行えていると判断できるかもしれません。

会社Bは売上に対する利益率が非常に大きく、この表からは借入もないと判断できるため優秀な会社に見えます。業種によりますが、現状はどう売上を拡大するかがポイントで、コストカットや営業効率化は考えなくても良いように思えます。

すぐに収益が修正ができそうなのは会社A、会社Bは基本的に経営状態が良いので基盤の拡大が必要です。会社A、会社Bのポテンシャルを比較した場合、現状の優劣は判断できませんが次に分析する項目は見えてきます。

限界利益は、会社経営に非常に重要な指標です。ここがプラスにならない限り、その商売はそもそも成り立ちません。限界利益は以下の式どちらかで表されます。

1.限界利益=売上-変動費

2.限界利益=固定費+利益

上辺だけの数字で様々なことが推測できるため、損益計算書も非常に読み応えがある書類です。

キャッシュフロー計算書を読み込むときのポイント

会社の「カネ」である現金と流動資産をまとめているのがキャッシュフロー計算書です。

「カネ」の流れは大きく3つで、営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローです。

経営を行う上で一番重要なことはキャッシュを生みだすことです。そして、経営とは営業と投資と財務で構成されています。

参考:

営業・財務・投資を8分で理解するキャッシュフロー計算書の見方

キャッシュフロー計算書は、貸借対照表、損益計算書に比べて馴染みが薄いかもしれませんが、会社の全体的な「カネ」の流れが一目でわかるため、理解さえできれば会社経営の全体を捉えやすい決算書類です。

営業キャッシュフローは本業でお金を獲得した流れ

営業キャッシュフローは売上によるお金の獲得や商品の仕入れによるお金の支払い、販売での一般管理業務に伴う支出が相対的にわかります。

利益が多くても、営業キャッシュフローがマイナスだと会社の先行きは不安です。まずは営業キャッシュフローをプラスにする経営の立て直しが必要になります。

投資キャッシュフローは設備資産に投資した流れ

投資キャッシュフローは設備投資や何らかの資産を購入、または売却したお金の流れが相対的にわかります。

そのため投資キャッシュフローがマイナスの会社は設備投資に積極的な会社、逆にキャッシュフローがプラスの会社は設備を売却したと考えられるため事業縮小をしていると考えられます。

財務キャッシュフローは資金の調達と返済の流れ

財務キャッシュフローは金融機関などから他人資本を獲得、または返済等を行ったお金の流れが相対的にわかります。

財務キャッシュフローがマイナスの場合は銀行への返済や株主への配当により資金が減ったと考えられます。

通常、起業段階では多額の資金が必要なため、財務キャッシュフローはプラスになります。初期の融資は創業支援が多いため3~7年(設備が絡むと20年)の間はプラスが多くなるはずです。

投資キャッシュフローは単独での判断が難しいため、投資収益率(ROI)と合わせて考えた方が、適正な資金の流れであるかがわかりやすいでしょう。

投資収益率(ROI)とは、投資した資本に対して得られる利益の割合のことです。

投資収益率(ROI)=(収益-売上原価)÷売上原価

ヒト・モノ・カネの流れがわかる決算書・財務3表の読み方まとめ

これからも何度も「社長が見るブログ」では、以下を声を大にしてお伝えしていくことになると思います。

—–

「社長は決算書が読めなければ経営できない!」

「営業マンは決算書を読んで顧客研究をしろ!」

「経理、財務は決算書から修正箇所を理解しろ!」

—–

決算書は立場の違いによって読み方が全く異なりますし、着目するポイントも異なります。ここはまた別にお話することにしましょう。

もちろん、現役の社長、将来社長になりたい方は、まずは表面的に決算書を読めるようにしておきましょう。

決算書を読んで深く理解したり、何らかの発見をするためには、ある程度経営の実体験が必要になります。

私自身、起業してすぐに経理周りの勉強をしましたが、教科書に書いてあることと実経営から感じる決算書類の見え方は大きく違うことがわかりました。

ただ、数字の羅列はどうしてもイヤという方もいるでしょう。