法人の倒産件数は意外と多い

できれば、死ぬまでかかわりたくない(いや、死んでもかかわりたくない)のが自社の倒産です。いろいろな意味で計画的な倒産もありますが、一般的にはご縁のない話のように思いがち。

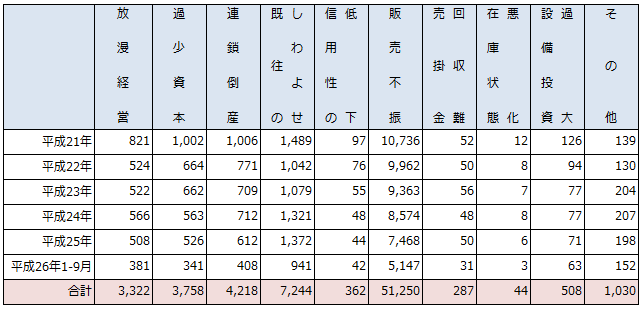

ところが私の周りも含め、ちらほらと倒産を経験している社長は多いのです。たとえば、全国の過去5年における倒産件数は以下の通りです。

倒産原因1.販売不振:51,250件、71.11%

倒産原因2.既往のしわよせ:7,244件、10.00%

倒産原因3.連鎖倒産:4,218件、5.86%

倒産原因4.過少資本:3,758件、5.22%

倒産原因5.放漫経営:3,322件、4.61%

倒産原因6.設備投資過大:508件、0.70%

倒産原因7.信用性の低下:362件、0.50%

倒産原因8.売掛金回収難:287件、0.40%

倒産原因9.在庫状態悪化:44件、0.06%以下の表を見るとお分かりの通り、平成21年から平成26年9月までの企業倒産件数は7万社を超えます。理由は様々ですが、大きく分けると9つに分類されます。

さて、ここで疑問が1つ。倒産とは一体どのような状況のことを言うのでしょうか。

また、倒産しなければいけない状況に陥ってしまったとき、どのような処理を行えば良いのでしょうか。

せっかく作った会社が倒産してしまうのは本意ではありません。倒産状態に陥ってしまわないように、倒産の定義と倒産時の処理方法を押さえて、イメージを膨らませておきましょう。

倒産とは

「倒産」は法人に限らず個人事業主でも使われる言葉です。

まず、倒産の定義ですが、倒産は法律用語ではないため厳密な定義はありません。「社長」「役員」などの会社で使う俗称と同じです。

取締役、代表取締役は法的に認められている役職名

経営者、役員、社長、副社長、専務、常務、執行役員は法的には認められていない役職名

一般的に倒産とは「その企業が持つ債務の弁済が継続的にできない状況」を指す言葉で、法律用語で言うと「支払不能」状態となります。

法人の場合は、個人事業主と区別するために「経営破綻」と言うこともあります。

また、「支払不能」状態に陥った後、以下の行為により倒産と定義づける場合があります。

—–

・6カ月間に2回の不渡りを出して銀行取引停止となった場合

・代表者が倒産を認めた場合

・裁判所に特別清算・破産・民事再生・会社更生を申し立てた場合

—–

では実際に、債務の弁済が継続的にできない状況になってしまい企業の経営が継続不能になってしまった場合、どのような処理を行えば良いのでしょうか。

倒産処理の方向性を決める2つの基準

倒産の方向性1.清算か再生か

もしも、あなたの会社が倒産状態となった場合、まず判断することは「清算」と「再生」のどちらを選択するかです。

たとえば、市場縮小、競争力低下、人件費上昇が恒常的に続き、長期にわたって営業利益の黒字化が見込めない場合には、「清算」を検討します。

つまり、もうこれ以上事業を続けることができない倒産状態だと判断した場合は、会社を整理するために「清算」を選ばなければいけません。

一方、大口売掛金の貸倒れ、設備投資の失敗など、原因が一時的で経常利益の黒字化が見込める場合には、「再生」を検討することになります。

倒産の方向性2.私的整理か法的整理か

次は「私的整理」か「法的整理」を選ぶことになります。

「私的整理」とは、当事者間の協議による倒産処理方法のことで、「法的整理」とは、裁判所の監督の下に行われる倒産処理の方法のことです。

「私的整理」は手続きが簡易で費用も安く済む場合が多い反面、関係者全員の合意が整理の条件になります。そのため、債権者が多い場合や債務免除が多額の場合の実行は難しいでしょう。

一方、「法的整理」は裁判所の決定に強制力があるため、関係者間の利害調整は容易ですが、費用や手続きの手間がかかります。

企業規模が大きいほど倒産処理は難しいため、法的整理が向いているでしょう。ただし、再生を望む場合、法的整理は公知の事実となってしまうため、事業継続に支障が出ることも考えられます。

さらに、再生と清算にはそれぞれ以下の種類があります。

倒産処理で再生する場合1.私的整理

私的整理に関するガイドラインの利用

私的整理に関するガイドラインとは、金融機関との協議により、債務の弁済猶予・一部免除を得る際の取決めのことです。

私的整理に関するガイドラインは、その利用が公知の事実にならないメリットがありますが、債務免除を実現するためには、関係金融機関すべての同意が必要になります。

また、これを利用する場合、基本的には現経営者の退陣がセットになっています。

私的整理に関するガイドラインの他にも同様のスキームとして、中小企業再生支援協議会スキーム、事業再生ADR等が存在します。

倒産処理で再生する場合2.法的整理

民事再生

ニュースでもよく聞く民事再生ですが、債権者の過半数(債権額による)の同意を得ることで債務の弁済猶予設定をし、一部の債務免除を得るための法的手続のことです。

基本的には事業が黒字経営であるにもかかわらず、債務が経営を困難にしている場合に適用されます。

民事再生は、手際がよく半年程度でおおよその取り決めが行われたり、現経営者が継続できる等のメリットがありますが、民事再生自体が公表されることや、担保権の行使ができない等のデメリットもあります。

会社更生

会社更生も、民事再生と同じく再生するための法的手続ですが、違う点が何点かあります。

メリットとしては、担保権の行使ができることです。反対にデメリットは、手続き終了まで数年単位の時間がかかり、結果的に費用もかかることです。そして、現経営者も退陣しなければいけません。

民事再生、会社更生のどちらも公になるため、現経営者の名前に味噌がついてしまうことは避けられないでしょう。

倒産処理で清算する場合1.私的整理

内整理

内整理とは、債権者と交渉して債権の一部放棄を受け、残りを弁済した上で、企業を清算するという任意整理のことです。

個人事業主や中小企業ではよく使われる方法ですが、債権者との良い取り決めができなければ、結局裁判になってしまう可能性もあります。

倒産処理で清算する場合2.法的整理

破産

破産=倒産ではありません。破産とは、裁判所が任命する破産管財人が企業の資産を換金し、破産法の優先順位に従って債権者に分配する法的手続のことです。

破産手続きは、債権者の協力がなくても清算できるため、時間がかからないことが一番のメリットです。

反対にデメリットは、破産管財人が処理するため、各処理の手続費用がかかったり、第三者目線で資産換価額が低く見積もられてしまう等があります。

特別清算

特別清算とは、総債権額の3分の2を保有する債権者の合意を得ることで、債務を強制的に一律カットして債務超過を解消したうえで、企業を清算するという法的手続のことです。

特別清算は、破産より安価でかつ迅速な処理が可能ですが、債権者の合意が得られない場合は破産に移行するため、かえって費用がかかることになります。

倒産処理の清算・再生、私的・法的整理の違いまとめ

倒産の説明をしていると何だか気持ちが暗くなってしまいますが、社長であれば目を背けずに知っておく必要があります。

倒産の原因は、ほとんどが突然やって来るものではありません。

財務諸表に目を通している社長であれば、事前の兆候は見えているはずです。にもかかわらず、すぐに行動ができないことで傷口を大きく広げてしまう例が多いそうです。

もし自分で判断ができない場合は第三者に任せるしかありません。信用できる税理士と経営の方向性を話し合える状況を定期的ん設けておけば、幕引きのタイミングを天秤にかけた建設的な話し合いができるでしょう。

最近、終活という言葉をよく聞きますが、人生の終焉は誰にでもあります。会社にも必ず終わりは来ます。もしかしたら、自分の代で会社が終わってしまうかもしれません。

会社の終わりの準備をしておくことは、決して後ろ向きの行為ではありません。もし、次の代で企業の終わりが来る場合にも、必要な知識として活用できるはずです。

経済産業省が公開している「ベンチャー企業の経営危機データベース」という具体的な倒産、倒産危機の事例がまとめられたサイトがあるので参考にしてみると良いでしょう。

平成19年度、28都道府県(非公開14)の企業、20代から60代の社長(非公開3)を対象に、事業が失敗し、倒産や経営危機を味わった83事例を掲載したデータベースです。

業種、従業員数から、グラフを使った失敗までの経緯、年表、失敗詳細までが細かく記されているためイメージしやすく、ケースによって倒産してしまったものや乗り切ったものがあるので、色々と考えさせられます。

倒産の兆候を感じたら、早めに税理士や弁護士に相談し、最善の手段を早めに検討しましょう。