社長給与、役員報酬の決め方に必要な考え方とは

当たり前ですが、失敗すると思いながら起業する社長はいません。

もしあなたが起業社長なら、「これは儲かる!」「このビジネスモデルなら人の役に立てる!」「でかいイノベーションが起こせそうだ!」と考え、自分も幸せになれる事業計画を立てるはずです。

ところが予測が難しいのは人件費。その中でも目安がわかりづらいのが「自分=社長の給与」、役員報酬です。何を目指して起業するかによって、社長が自分自身で決める報酬額も変わります。

そのため、「○○円が良い!」という最適な目安はないのですが、役員報酬を考える大切な要素はいくつかあります。

今回は、起業した社長が自分の給与、役員報酬を決めるために大切な4つの要素をご紹介します。

役員報酬を決めるための前提条件

役員報酬を決めるための前提条件があります。それは、会社に残すか人に残すか、を決めることです。

いくら起業当初だからといって、先が見えない赤字の事業計画を立てることはありません。

そのため、会社の黒字額を大きくするか、社長の収入を大きくするかの2択で役員報酬を考えます。この前提条件を元にした役員報酬決定の大切な要素は以下の4つです。

—–

1.銀行がどう見るかを考える

2.税務署がどう見るかを考える

3.信用調査会社がどう見るかを考える

4.役員貸付金の大きさを考える

—–

役員報酬の決め方1.銀行にどう見えるか

初年度は赤字でも仕方がないと思っている社長はいます。

確かに事業の基板ができていない初年度から利益を出せる会社は少ないのですが、わざと初年度を赤字予定にはしないでおきましょう。

理由は将来の融資を受ける準備を整えるためです。

起業当初に融資を必要としない会社もありますが、今後融資を受けずに経営していける会社はほぼありません。会社がお金を借りることには、明確な目的があります。

そして、融資に必要なことは銀行などの金融機関からの見え方です。金融機関に融資依頼をするためには、通常2期(3期)の決算書を用意して、財務内容や事業計画の説明をする必要があります。

ざっくりですが、銀行は以下の内容を確認します。

銀行による決算書の要素とは

決算書の格付け要素1.収益性

決算書の格付け要素2.生産性

決算書の格付け要素3.安定性

決算書の格付け要素4.成長性

決算書の格付け要素5.資金性

決算書の格付け要素6.健全性

もちろん一般的には黒字決算の方が銀行の評価は高くなります。そのため、場合によっては役員報酬を押さえて黒字額を大きくする必要があるでしょう。

銀行が会社を評価する基準は、今期が黒字だったからという理由だけではありません。「どれだけ返済能力があるか」が重要です。

その年どれだけ儲かったかを損益計算書で見極め、これまでの累積の成果を貸借対照表で見極めます。そして、キャッシュフロー計算で返済原資や返済能力を見積ります。

返済原資、またはその見通しがあるかどうかで融資可能かを判断されるため、「役員報酬の額を上げて、社長個人の信用を上げる」方が良いのか、「役員報酬の額を下げて、会社の信用を最大化させる」方が良いのかを金融機関に直接尋ねても良いでしょう。

貸借対照表の見方はこちらを参考にしてください。

参考:

貸借対照表|バランスシートの見方を8分でマスターする3ステップ

また、融資を受けられる金融機関は銀行だけではありません。時期や会社規模によっても変わるため以下をご参考に。

融資の特徴1.日本政策金融公庫

融資の特徴2.信用保証協会

融資の特徴3.銀行(プロパー)融資

役員報酬の決め方2.税務署にどう見えるか

会社に残すか人に残すか、を考える際に、税務署からどのように見られるかを考えた方が良いでしょう。

仮に人に残すことを選択した場合、役員報酬は高くなります。

もし会社が支払った役員報酬額が「不相当に高額である」と税務署が判断すると、「その高額な部分」の金額は損金に算入されません。つまり高額だと判断された分に関しては、課税される可能性があるということになります。

役員報酬の決め方3.信用調査会社にどう見えるか

役員報酬と決算書の内容を評価するのは銀行だけではありません。

帝国データバンクや東京商工リサーチなどの民間信用調査会社の評価があります。大手企業やリース会社は、これら信用調査会社の評点を基準に取引やリース可能額を決める場合がよくあります。

「せっかく大手とのパイプを作ったのに……。」

「新しい事業に取り組むための機材を仕入れたいのに……。」

これらは、民間信用調査会社の評点が低いと実現しない場合があります。

信用調査会社は、「決算書の内容」「事業内容」「役員報酬額」などから独自の評点を算出します。つまり社長の役員報酬を意図的に低く設定していても、評点が下がる場合があるということです。

信用調査会社はどうやって会社の情報を仕入れるのか

信用調査会社は直接あなたに会社の情報を聞きにきます。

「(今業績が良いわけでもないし)そんなの教えるわけないじゃん!」

と言うのは通用しません。なぜなら信用調査会社は依頼を受けてやってくるからです。

依頼先は恐らく最近あなたが接触した会社のどこかです。依頼先は教えてくれませんが、情報提供を拒否すると依頼先にその話は伝わります。

そして、依頼会社の担当に「企業情報も提示できないなら、この会社との取引は無しだな…。」と思われるかもしれません。

もちろん評価が低くても「評点が低いし倒産リスクも高いから、この会社との取引は無しだな…。」と思われるかもしれません。

どこに力点を置くか難しいところですが、役員報酬も指標の1つだということを理解しておいてください。

参考:

企業信用調査とは?帝国データバンク評点に目安はあるか

役員報酬の決め方4.役員貸付金の大きさを考える

役員報酬を下げた場合、個人資産(貯金など)で生活ができれば良いのですが、そうではない場合が多いはずです。

もし個人資産がなかったとしても、会社にある程度の売上が出ていれば、役員貸付金を計上することで生活費を確保することはできるでしょう。

ただし役員貸付金を使いたい場合は、メリットとデメリットを明確に理解しておきましょう。

役員貸付金のデメリット1.金融機関の印象が悪い

金融機関が決算書の中に役員貸付金を発見した場合、「事業資金を役員が私的流用しているのでは?」と疑うことがあります。

また、長期の役員貸付金計上であった場合、返済見込みがないとみなされ、企業の与信評価を下げてしまいます。

つまり、金融機関からの融資の際に大きなマイナスポイントになります。

役員貸付金のデメリット2.会社は利息を取る必要がある

例え100%出資した社長への役員貸付でも、法人と個人の人格は別です。

そのため会社は、社長に対して利息を設定する必要があります。目安は一般的な金融機関の金利+アルファです。そうしないと、社長が会社を私物化していると見られてしまいます。

場合によっては税務署から不足金利分が報酬とみなされ、追徴課税の対象になることも考えられます。

役員貸付金のメリット、デメリットはこちらも参考に。

参考:

役員貸付金と役員借入金の違いとメリットデメリットの解説

役員報酬はゼロでも良いのか?

たまに「役員報酬はゼロにしろ!」という内容の文章を見かけますが私は反対です。社会保険料や所得税を抑えられるからといって、安易に役員報酬をゼロにしないでください。

確かに役員報酬を抑えれば、社会保険料や所得税を抑えること(節税?)はできます。

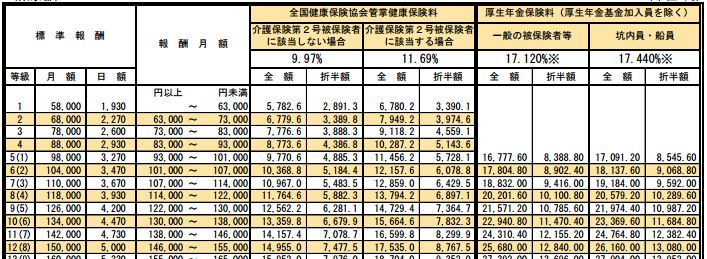

例えば、役員報酬が30万円の場合、個人負担で41,166円、会社負担で41,616円が社会保険料になります。

では仮に役員報酬がゼロの場合、社会保険料がゼロになるかというと……。

健康保険料は報酬月額が63,000円以下、厚生年金保険料は101,000円以下を最低ラインとして考えます。

健康保険料2891.3円+厚生年金保険料8388.80円=11280.1円

つまり、11,280円は必ず社会保険料として支払わなければいけません。そしてこの負担は、社長が手出しで会社に支払わなければいけないお金です。

また、もう1つのデメリットは、役員報酬がゼロに設定されていると決算書上ではかなり目立つということです。

上記の通り、金融機関は決算書を確認した上でその明確な理由を聞きますし、信用調査会社では明確な理由を聞かずに勝手な推測をされてしまうかもしれません。

さらに、税務署は「役員報酬をゼロにすることでどのような得をするのか?」という観点で決算書を見るため、運が悪ければ目をつけられる可能性もあります。

そのため役員報酬はゼロではなく、少し計上することをおすすめします。妥協案としては役員報酬を5-6万円に設定することです。

この場合の標準月額報酬は等級1のため、社会保険料は個人負担で11,280円、会社負担も11,280円です。

こうすることで役員報酬支払いの流れを変えることなく社内だけで調整ができますし、標準月額報酬の等級1ギリギリで役員報酬を設定している意志が伝わりやすいはずです。

社会保険料参考:

平成26年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

役員報酬の決め方で大切な4つの要素のまとめ

説明した4つの要素は相反するものもあるので、何を重要視するかによって役員報酬額を決める考え方も変わります。

ただし前提条件は前述した通り、会社に残すか人に残すか、です。

すべての要素のバランスをとることは難しいので、必ず税理士に相談して方針を決めることからスタートすると良いでしょう。

まだ会社が小さいうちは、「社長=会社」と言っても言い過ぎではありません。お金を個人に残すのか、会社に残すのか、決算書などの指標からしっかりと考えて健全な会社運営に臨んでください。

また、社長や役員は働く時間ではなく出力で生産価値を考えるようにしましょう。