財務に悩む経営者(中小企業)に「しっかり寄り添う対応」を信念とする。国税局の立場と税理士の立場の両方を経験している税務業界40年の大ベテラン。法人税、所得税、相続税・贈与税、税務相談・申告、事業継承、税務調査対応など幅広業務を対応

- 社員の給与はどうきめる?

- 給与って変動費用それとも固定費用?

- 社会保険料を決める仕組みは?

- 社会保険料の計算方法を知っておく事は重要?

- 社員を採用するとどんな負担が会社にはあるの?

給与って変動費用?それとも固定費用?

給料は固定費です。なぜだと思いますか?

給料は「固定費」です。

「固定費?」と思われた方がいると思います。

確かに給与自体は固定かもしれないけど、残業代は毎月違うから支払われる金額は変わってくるし、それに経費精算分も一緒に振り込まれるから毎月全く同じではないと思うけど、、、、。

「支払う金額が違うのだから、それは変動費じゃないの?」と思っても当然です。

残業代分が変動するのだから、変動費とイメージしますよね。

しかし、給与は損益計算書上では、基本的には固定費として扱われます。

何故かというと、日本では、社員は簡単に解雇できないからです。

日本の法律(労働基準法)では、解雇する為のルールが決まっており社員を簡単に解雇できない仕組みになっています。

「来月は売上が下がるから社員を数人解雇しよう」などと簡単に給与分のコストを削減させることはできません。

売上とは関係なく、給与は簡単に削減できない性格上「固定費」として扱われます。

固定費は利益を左右する非常に重要な費用

固定費は、名前のとおり毎月固定的にかかる費用なので売上が下がると利益を圧迫する大きな要素になります。

また、逆に固定費は毎月大きくブレないので、売上が上がると利益が多くなります。

つまり、固定費は利益を左右する非常に重要な費用となります。

固定費で割合が高い費用を知っていますか?

固定費には、人件費、地代家賃、水道光熱費、リース料などがありますが、「給与」は、固定費の中で割合が高い費用にあたります。

人件費は固定費内で割合が高いので、売上が下がるとボクシングのボディーブローのように会社に重くのしかかります。

給与を決める時に考慮するポイントは?

売上とは関係なく固定的に費用が発生する給与を決める際には、どのような考え方で決定するかが重要となります。

給与の額面以外にも注意が必要

給与を設定する場合、給料の額面だけを考えてしまいがちですが、残業手当、社会保険料や通勤交通費など、一人の社員に必要な経費はたくさんあります。

これらをすべて計算した上で金額を決定することが求められます。

また、従業員の側からすると労働に見合った設定になっているか、会社側からすると売上に見合った設定になっているか、といった点を考慮しなければなりません。

ボーナスや賞与といった仕組みを制定することで、従業員の意気込みを引き出し業績を出すことも可能かもしれません。

会社としての仕組みと、従業員のモチベーションといった観点からも考えておきたいものです。

ここからの要点はこの3つ!

- 固定費を理解して従業員の給料を決める

- 社会保険料の計算方法

- 労働基準法を確認して従業員の給料を決める

では、さっそく見ていきましょう。

固定費を理解して従業員の給料を決める

従業員の給料を決める際、まず会社の「変動費」と「固定費」を理解することが重要です。

固定費

- 人件費 労働者の給料や諸手当

- 減価償却費 事務所で使用する備品のうち、複数年使用するものを購入した際にその費用を機器が使用できる年数に応じて配分する金額

- 賃貸料 事務所を賃貸している場合に発生するもの

- 光熱費

- 光熱費

変動費

「変動費」とは、売り上げに応じて変動する費用です。

原材料費や仕入原価などが含まれます。

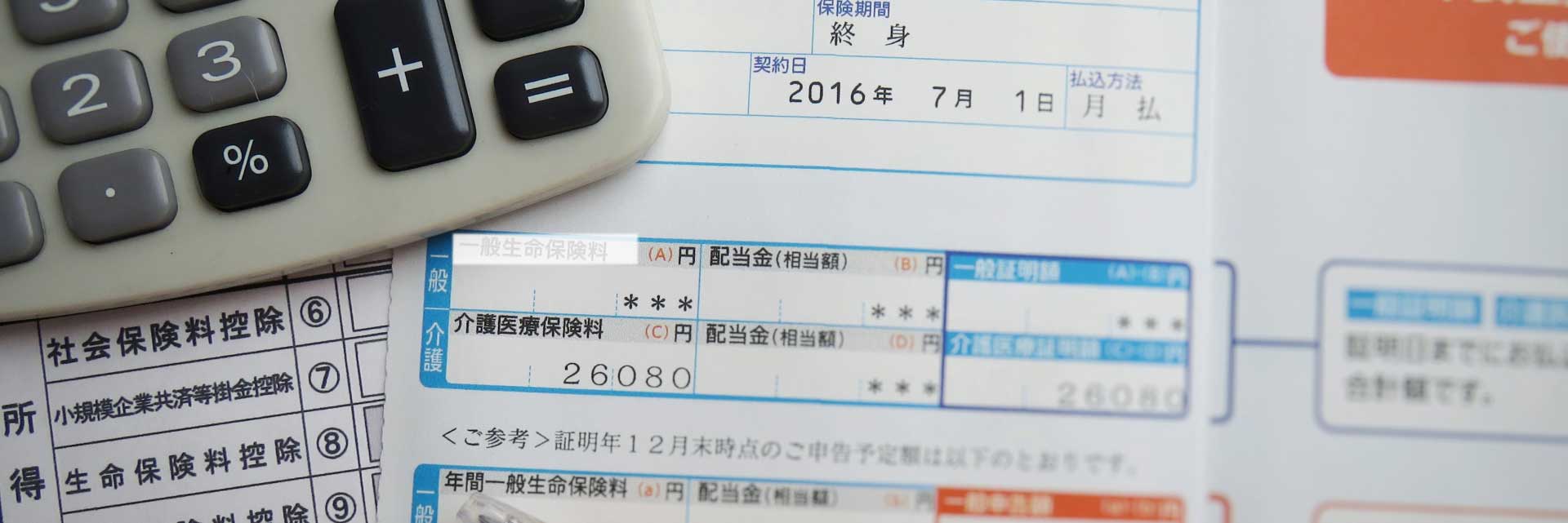

社会保険料の計算方法

社会保険料は、従業員の給料設定の際に考慮しなければならない重要項目です。

先ずは標準報酬月額を決める

7月1日時点での社員(被保険者)の標準報酬月額を決めて、社会保険料を算出します。

標準報酬月額は、4月、5月、6月の3か月分の平均給与を元に計算し、標準報酬月額に保険料をかけることで社員各自の社会保険料を計算します。

その年の8月以降、給与が増額されて2等級以上標準報酬月額があがった場合、社会保険の改訂届けを提出するようになります。

その時の8月からの標準報酬月額の決定は、会社から届け出る必要があります。

この届出を算定基礎届といいますが、算定基礎届を提出しないと年金事務所から前年度の額から標準報酬月額を決めて社会保険料が徴収されます。

社員の給与を下げて、せっかく固定費を落としても、算定基礎届を提出し忘れて必要以上に社会保険料を支払う事がないよう保険料が算定される仕組みを覚えておくことも重要です。

会社の負担

計算された社会保険料の半分を社員の給与から天引き(源泉徴収)し、残りの半分を会社が負担します。

会社が負担する社会保険料に関して、経営者は頭では分かっていてもいざ社員が増えていくと社会保険料がどんどん積み上がるので「社会保険料の重み(負担)」を実感することになります。

会社負担が大きいからといって、給与を下げると社員のモチベーション低下や社員自身の生活の不安が強くなります。

社員を解雇するにも、労働基準法のルールにそって行わなければならないのですぐにはコストの削減は行えません。

人件費は大きな利益を生む為には必要不可欠なコストではありますが、売上が厳しくなると一番負担が重く、かつ、削除しにくい費用です。

給与が「固定費」であることは、ご理解頂けたと思います。

会社が負担する社会保険料は非常に思い!

例えば、社員が5名程度だと、給与にもよりますが、毎月20万円前後の社会保険料を会社で負担することになります。

社会保険料に対する会社の負担は大きいので、正社員採用は慎重に行わざるを得ないです。

労働基準法を確認して従業員の給料を決める

最後に、労働基準法をチェックしておきましょう。

労働基準法によれば、1日の就業時間は8時間、週5日で40時間までと定められています。

1日7時間労働で設定してしまうと、それを超えた分から残業代が発生してしまいます。

また、加えて土曜出勤の会社も見受けられますが、そのような場合、毎日定時に退社しても、毎週8時間分超過分として計算しなければなりません。

労働基準法に則った就業規則に設定することが、会社にとって一番無駄のないものといえます。

給料の計算方法

- 基本給を計算する

- 残業手当やその他の手当を計算する

- 遅刻や早退、欠勤を減額する

- 基本給に残業手当や諸手当を加算したものが、課税支給額となる

- 次に通勤手当を計算する

- その後、雇用保険料、健康保険料、厚生年金保険料といった各種社会保険料、税金などの計算を行う

給料以外の費用も支払いの義務がある費用だということを認識することが大切です。

給料をなるべく抑えて、利益が出たら賞与で還元するという方法も合理的です。

まとめ

一度決めたら変更することが難しい給料設定は慎重にしたいものです。

一人の従業員に支払うべき様々な経費を計算して、給料を決定してみてはいかがでしょうか。

事業の業績がアップし、基本給のベースアップも検討したいところですが、逆に業績がダウンした時、基本給を下げることは難しいので慎重に決める必要があります。ボーナスや臨時手当として対応するのもいいかもしれませんね。

財務に悩む経営者(中小企業)に「しっかり寄り添う対応」を信念とする。国税局の立場と税理士の立場の両方を経験している税務業界40年の大ベテラン。法人税、所得税、相続税・贈与税、税務相談・申告、事業継承、税務調査対応など幅広業務を対応