- 節税ってどうすればいいの?

- 税務署対応もしないといけない?

- 節税するポイントはどこ?

- 節税の為にどんなことを知っておけばいいの?

節税対策をされていますか?

節税と聞いて、どんなイメージでしょうか。「なんか悪いことかな?」と感じている方いませんか?

もちろん法律から外れると悪いことになります。

しかし、ルールの範囲で行う事はむしろ健全な事で、積極的に取り組むべきことだと思います。

法人税の計算方法を先ずは知りましょう!

節税対策を考えるにあたり、法人税の計算方法を理解しておきましょう。

法人税は、益金に税率を掛け合わせたものから各種控除を引いて求めます。

節税対策の為に先ず知っておくべき5つの用語

- 益金

- 損金

- 税額控除

- 所得控除

- 損金計上のタイミング

益金

「利益」と「益金」は、ほぼ一緒ですが正確には異なります。

「利益」は経営者がイメージする利益と同じです。

「益金」は税金を計算する時の元になる金額です。

経営者は利益(残るお金)は大きくしたいですよね。

しかし、税金はできれば抑えたいので益金は抑えたいという事になります。

逆に、税務署からすると税金を多くとりたいので、益金を多くしたいですよね。

税務署は、下記に挙げる利益を少しでも多く会社に計上させたいです。

なぜなら、利益として計上させることで多く税金をとることができるからです。

【利益】

- 売上総利益

営業収益(売上)- 売上原価 - 営業利益

売上総利益 - 販売費及び一般管理費 - 経常利益

営業利益 + 営業外収益 - 営業外費用 - 税引前当期利益

経常利益(損失) + 特別利益 - 特別損失

損金

下記費用に加えることができる金額です。

【費用(経費)】

- 売上原価

- 販売費及び一般管理費

- 営業外損益

- 特別損益

損金として経費に加えることができる範囲は広く、例えば、交際費も本来は、損金ではありませんが、条件を満たすと損金扱いになります。

つまり、益金を抑えることができるのです。

このように、日常で当たり前のように経費扱いしているものは条件付きで損金として処理できるので費用として扱うことができるのです。

税額控除

法人税(個人の場合は、所得税)から直接差し引く(控除する)ことです。

所得控除と違い、法人税から直接差し引くことができるので節税としては効果が高いです。

税金から特別に控除されるので、特別控除とも言われます。

所得控除

益金から差し引くこと(控除する)ことです。

損金は、所得控除にあたります。

損金計上のタイミング

「損金計上のタイミング」を理解するには、経費がどのタイミングで損金として計上できるのかを理解する必要があります。

この話は、ちょっと面倒くさいです。

柔らかく言えば、「どうなったら損金として扱っていいか」という話です。

正確に説明をすると、とってもややこしいので「損金として計上できるタイミングをお客さんが検収した時に統一すると節税対応できる」という事を覚えておいてください。

ここまでのまとめ

法人税の計算方法はシンプルな式ですが、節税対応をイメージするにはとっても重要です。

なぜ、重要かというと税金は計算式で決まるからです。

計算式なのだから下記観点で考えればよいのです。

- どの数字を増やばよいか?

- どの数字を減らせばよいのか?

- 数字を変える(増やす/減らす)為にはどのような制度が設けられているのか?

節税は、3ステップで対策する。

- まずは益金を減らすこと

- 損金を増やすことも重要

- 特別控除は積極的に利用したい

益金を減らす

売上は、会社で決めた売上計上基準に則って計上する必要があります。

物品販売においては、出荷基準や検収基準、検針基準などが採用できるようになっており、そのうち「検収基準」を選択すると、ほかと比べて売上の計上を繰り延べることができて益金を減らせます。

引用元:http://www.fjm.fujitsu.com/solution/webas/webas_hanbaiv5/

注意したい点として

売上計上基準は毎期継続して適用する必要があります。

合理的な理由があれば変更できますが、税務調査が入るポイントになりやすいため、変更する場合は根拠となる資料を準備しておくべきでしょう。

これ以外の方法として、仕入割戻の計上方法を工夫することがあげられます。発注した量に応じて、仕入先から受けることができる「仕入割戻」というものがあります。

物を買うときでもサービスを受けるときでも、複数購入すれば相応の割引があるのが一般的ですが、それと似たようなものと考えて大丈夫です。

この仕入割戻を雑収入とせず、仕入額と期末棚卸額から引くようにしたほうがいいのです。

そうすることで利益が少なくなり、所得の減額につながって節税対策に有効となるでしょう。

ただし、これも売上計上基準と同じく、一旦適用した方法は続けて行う必要があります。

損金を増やすことも重要

益金を減らすのと並行して、損金を増やすようにするのも節税対策の基本です。まずは、固定資産を見直す方法から見ていきましょう。

節税対策に効果的

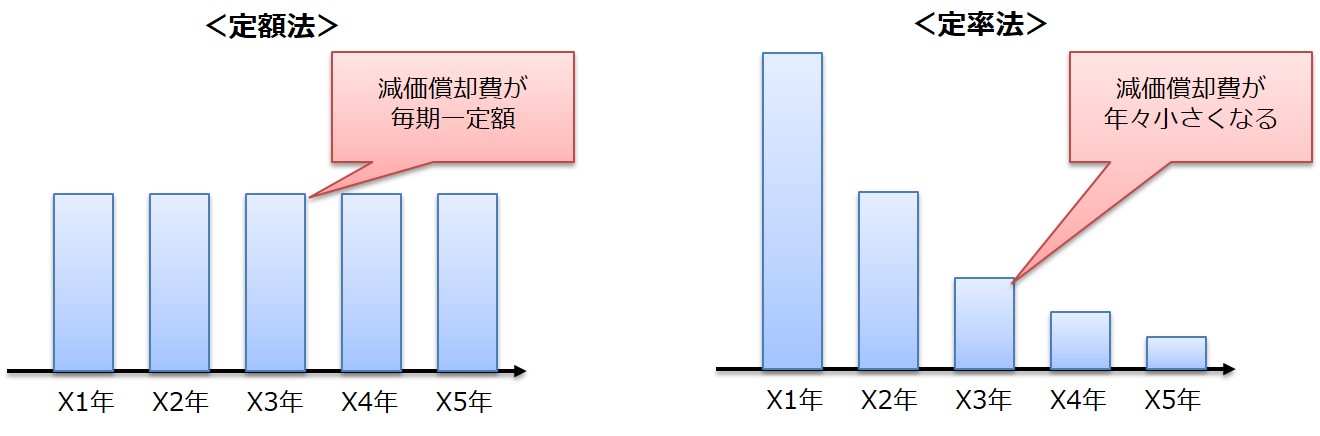

[減価償却の方法]

- 定率法

- 損金を増やすことも重要

- 定額法

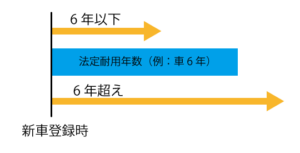

定率法は資産価値に対して一定の率で減価償却費を求めるため、資産価値の高いうちは減価償却費も高く、早期に損金化ができて節税効果が高くなります。

建物だけではなく、空調や給排水設備などの付属設備も定率法での「減価償却」が可能です。

一方で、定額法による減価償却は、資産の取得価格に対して減価償却費を求めるため、資産価値に関わらず毎年一定の額となります。それぞれ内容を確認後に分類して計上するようにしましょう。

また、固定資産の取得時にかかる租税公課、不要物の処理費用など、付随費用の一部はすぐに損金化が可能です。

事業で使用しない固定資産がないかも見直し、あるようなら年度末までに廃棄をしましょう。

廃棄時の帳簿価額が損金になります。

そのほか、売掛金や未収金などの回収見込みの低い債権については、貸倒引当金を計上するようにすれば節税対策になります。

見込みが完全になくなった債権は貸倒損失を計上します。

いずれも損金となりますので節税対策に効果的です。

その他の方法

これら以外に損金を増やす方法としては、例えば保険への加入があります。

生命保険や中小企業倒産防止共済へ加入した場合、全額あるいは一部が損金で計算できるため所得の減額が可能になります。

業務上での交際費や社員旅行費なども損金として処理できる場合があるため有効に活用しましょう。

この場合、金額だけではなく参加人数や場所など証明できる資料を保管するのは税務調査への対策として必須です。

特別控除は積極的に利用したい

節税対策のため益金と損金で所得を調整する以外に、法人税の優遇措置を受けられる特別控除の利用も有効です。

控除の利用

例えば「雇用促進税制」は、法人税額の10パーセント(中小企業は20パーセント)を限度に、雇用者数が増えるごとに一人あたり40万円の税額控除があります。

「雇用促進税制」を受けるためには、雇用者数を5人以上、ただし中小企業等の場合は2人以上かつ10パーセント以上増加させるなどの要件があり、ハローワークへ雇用促進計画を提出する必要もあります。

また、都道府県知事による「地方活力向上地域特定業務施設整備計画」の認定に従って、本社機能の拡充や移転を行い、特定業務施設の雇用者を増加させた場合は、税額控除を一人当たり最大90万円に増やすことができます。

ほかにも、雇用者への給与支給額が一定割合で増えたなどの要件を満たした場合に受けられる「所得拡大促進税制」という制度では、支給増加額の10パーセントが税額控除できます。確定申告時に明細書の提出が必要となります。

前述した雇用促進税制との併用は不可となる場合もあるので注意しましょう。

資本金が3000万円以下の中小企業であれば、「中小企業投資促進税制」が受けられます。

さらに機械などの対象となる設備を購入もしくは製作した場合に、取得額の30パーセントの特別償却、あるいは7パーセントの税額控除が受けられます。これらのような特別控除は節税対策に非常に有効ですので、積極的に利用していきたいものです。

重要な事

法律上のルールに則ったとしても、税務署に合理性がないと判断されると税務調査の対象となるおそれがあります。

なぜだかわかりますよね、会社としては、経費だと考えていても税務署が損金に認めないからです。

よく聞くのは、「その領収書は、経費計上できないです!」と言われることです。

会社としては、経費だとしても税務署は、「それは経費ではない!社長個人が使ったお金」と言われて領収書分の費用が経費から差し引かれる。

その結果、益金が増え、追加納税という流れになります。

節税対策に取り組む前に、顧問税理士へ相談することをおすすめします。

まとめ

法人税とは、会社が得た利益に応じて課税されるものです。会社を経営するにあたり、税金を納めなくて済むならそれに越したことはありません。

しかし、計画性を持って合法的に節税すれば、事業の継続と発展につなげられるでしょう。