相続税はなぜかかるの

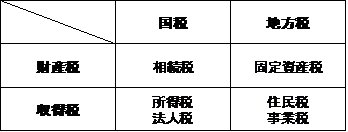

我々の周りにはたくさんの税金があります。

これらの税金は、誰が税金をかけるかによって国税と地方税に分かれます。

国がかける税金を国税と言い、県や市がかける税金を地方税と言います。

相続税は、所得税、法人税と並んで国税の柱となっています。所得税や法人税は、一定期間に稼いだ所得に対してかかる税金です。

これに対して相続税は、亡くなった人の財産をもらった時に、その財産の価額をベースにしてかかる税金です。これが相続税は財産税だと言われる所以です。

個人には毎年の所得に対しての所得税がかかります。この所得税を支払った残りのお金で貯金をしたり、不動産を買ったり、株式を買ったり等色々な財産を蓄えていきます。

相続税はこの蓄えた財産に対してかかってきます。

きちんと所得税を支払った残りのお金で蓄えた財産にまた相続税というのではあまりに酷な税金かもしれません。しかし国は、

① 偶然に財産をもらったという不労所得ではないか

② 特定の人に財産が集中するのを抑えよう

という理由から相続税をかけることにしているようです。

税金の種類(主なもの)

相続税ってどれだけかかるの

ではどのくらいの財産があると相続税がかかるのでしょうか?

ここでひとつの公式があります。

5,000万円+(1,000万円×法定相続人の数)=相続税の基礎控除額

但し、平成27年1月1日以降は税制改正により下記公式になります。

3,000万円+(600万円×法定相続人の数)=相続税の基礎控除額

亡くなった人の財産がこの公式の金額以下だった場合は相続税の申告をする必要はありません。

もしこの公式の金額を超えた場合は、亡くなった人の財産合計額からこの公式金額(控除金額)をマイナスし、残りの金額に対して相続税がかかることになります。

相続税の課税価格の合計-相続税の基礎控除額=相続税の課税遺産総額

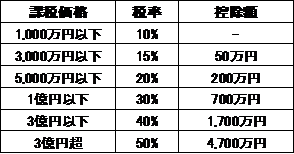

相続税の早見表

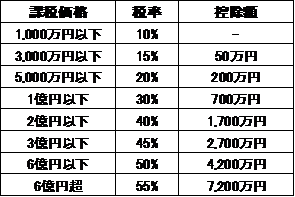

相続税の早見表(平成27年1月1日以降)

例えば法定相続人が3人(妻・長女・長男)、相続税の課税価格が2億円の場合、

基礎控除額=5,000万円+(1,000万円×3人)=8,000万円 となり、

課税遺産総額=2億円-8,000万円=1億2,000万円 となります。

法定相続分で案分する場合、相続額は以下のようになります。

妻 1億2,000万円×1/2=6,000万円

長女 1億2,000万円×1/4=3,000万円

長男 1億2,000万円×1/4=3,000万円

この金額に対しての相続税は次のようになります。

妻 6,000万円×30%(税率)-700万円=1,100万円

長女 3,000万円×15%(税率)-50万円=400万円

長男 3,000万円×15%(税率)-50万円=400万円

これが平成27年1月1日以降だと次のように変わります。

基礎控除額=3,000万円+(600万円×3人)=4,800万円 となり、

課税遺産総額=2億円-4,800万円=1億5,200万円 となります。

これを法定相続分で案分すると、

妻 1億5,200万円×1/2=7,600万円

長女 1億5,200万円×1/4=3,800万円

長男 1億5,200万円×1/4=3,800万円

この金額に対しての相続税は次のようになります。

妻 7,600万円×30%(税率)-700万円=1,580万円

長女 3,800万円×20%(税率)-200万円=560万円

長男 3,800万円×20%(税率)-200万円=560万円

基礎控除額とは

相続したからといって必ず相続税がかかる訳ではありません。相続財産が一定額を超えることによって初めて相続税が発生します。

つまり、一定額以内であれば相続税が発生しません。これを基礎控除額といいます。

基礎控除額は前項で記載した公式により導き出すことができます。

また、配偶者には相続税の軽減措置が設けられています。

これは、その財産形成に長年にわたり協力してきた配慮や、近い将来にまた相続税がかかることなどを考慮したものとなります。

この配偶者控除は、婚姻の届出さえしていれば婚姻期間に関係なく適用されます。たとえ1日であっても正式な婚姻関係があれば控除を受けることができます。

逆に事実婚(内縁関係)の配偶者には法定相続分はなく、この軽減措置を受けることはできません。

ただ配偶者控除を受けるためには申告期限までに配偶者の相続分を決め、申告書を出さなくてはいけません。

配偶者に対する相続税額の軽減は、配偶者が取得した財産に対してのものなので、例えばもめてしまったりして、配偶者が取得することが相続税の申告期限までに決まらない財産には適用されません。

但し、そのような場合でも救済措置があります。

「申告期限後3年以内の分割見込書」を提出することにより、申告期限までに分割されなかった財産について申告期限から3年以内に分割した時は遡って軽減措置を受けられます。

また、申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも税額軽減の対象となります。

しかしながらこの軽減措置、今回(一次相続)の相続税が少なくなる一方で、配偶者の相続の時(二次相続)の相続税が増える場合があります。

例えば被相続人に配偶者がいる場合、通常は配偶者の税額軽減の特例を利用して、配偶者の相続分を1億6,000万円または法定相続分にするかと思います。

こうすることにより配偶者に相続税は課税されません。この特例を利用することにより、間違いなく税負担は最小限になります。

しかしここで注意しなければならないことがあります。前述した二次相続についてです。

今回相続税がなく相続を受けた妻が亡くなり、子供たちに相続される時の相続税のことです。

夫の一次相続の終了後、妻に相続が発生した時(二次相続)には、当然配偶者控除の特例は利用できません。また法定相続人の数も一次相続に比べて1名減ることになります。

基礎控除額が1名分少なくなり、相続税の総額を計算すると税率は高くなります。つまり、一次相続に比べて二次相続のほうが相続税額の負担は大きくなる場合があります。

従って一次相続と二次相続の全体を通じて相続負担を少なくするように、一次相続時に二次相続時を見据えた遺産分割を行うことが必要になります。

今回はここまでで、次回は法定相続や指定相続についての説明をしたいと思います。