社会人であれば「源泉徴収」という言葉を聞いたことがあると思いますが、実際に内容を詳しく説明できる人は意外に少ないのではないでしょうか。

国民の義務である納税と密接に関わりのあることですから、最低限の仕組みは理解しておきましょう。

そもそも源泉徴収とは何なのか

日本における所得税は、個人が自身の利益から税金を計算して納税する仕組みになっており、一般的に「申告納税方式」と呼ばれます。

しかし、国民一人ひとりが税金を計算して納税しようにも、税務署が手続きをおこなうと膨大な時間を必要とします。また、税制は多岐にわたってさまざまな改正が加えられるため、国民全員が制度を正しく把握して適切な納税をするのは現実的ではありません。

以上のような理由から、給与や報酬の支払いを行う者が、個人の代わりに税金を引いて納税する制度が「源泉徴収」です。

原則として1月から3月までに納税されるところがその他の期間にも税収を確保できるため、国が安定的に税収を確保できるという側面もあります。対象は法律で定められており、代表的なものとしては給与や報酬、退職金や年金などがあります。

注意したい点として、

対象となるのは支払先が個人の場合だけではなく、法人や海外居住者に対してもおこなわれるケースがあることも押さえておきましょう。

個人への支払いが対象とはいえ、すべてが対象になるわけではなく、租税特別措置法や所得税法など法律で定められた取引に限られます。そのため、販売業などに携わる個人との取引であっても、法律で定められていないものに関しては必要がありません。

源泉徴収額の計算方法から納付までの流れ

次に、源泉徴収額の計算から納付するまでの流れを見ていきましょう。

パターンはいくつかありますが、一般的な給与と報酬について取り上げます。

給与の場合は、

支給額から社会保険料などの控除をおこない、扶養者の人数なども考慮したうえで、国税庁のホームページにある「源泉徴収税額表」に当てはめて算出します。

報酬の場合は、

支払額に税率を掛けると算出できます。原則、消費税も含めてトータルの金額を対象に計算しますが、請求書で報酬額と消費税額が区分されているケースに限っては、消費税を抜いた報酬額を対象とすることができます。

ここで注意したいのが、

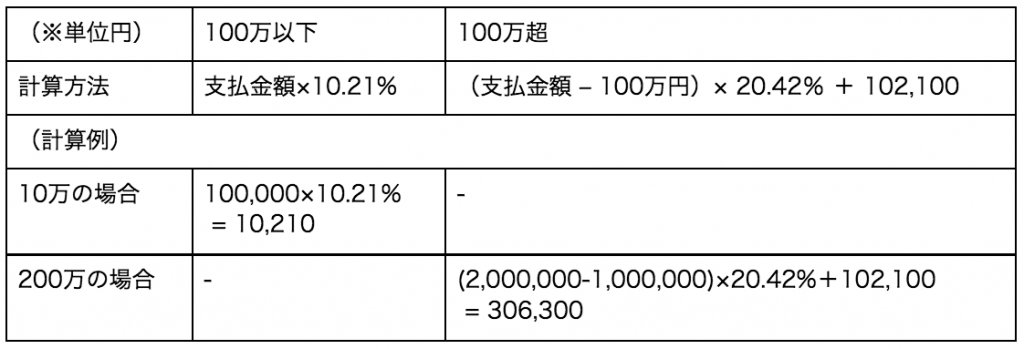

支払額によって徴収額の計算方法が異なるケースがあることです。

100万円を基準として、

そこを超えるか否かで計算方法が変わりますので注意しましょう。

なお、税率には0.21パーセント(100万円以上の場合には0.42パーセント)の復興特別所得税額が加算されます。報酬を支払う側には源泉徴収をする責任があり、その支払が対象の場合には必ずしなければなりません。徴収後、原則として翌月10日までに税務署へ源泉徴収額を納付します。

さらに、翌年の1月に

「源泉徴収票」

「支払調書」

「法定調書合計表」

という書類を作成するまでが一連の流れとなります。

納期の特例とは?源泉徴収漏れの場合も焦らず対応を

納税については、原則として毎月おこないますが、条件を満たした場合には年に2回6か月分ごとをまとめて納付できる制度があります。

「納期の特例」と呼ばれ、給与の支給人員が常に10人未満の源泉徴収義務者が、「源泉所得税の納期の特例の承認に関する申請書」を所轄の税務署に提出することとなります。

月々の納付の事務処理が軽減されるうえ、徴収した所得税を預り金として資金繰りの一部として運用することもできます。

事業が成長して給与の支給人員が常時10人未満でなくなった場合は、要件に該当しなくなりますので注意が必要です。

気をつけておきたいポイントとして、

・昇給や社会保険料の変更などがあっても変更前の税額のまま計算

・報酬については対象の取引だと認識されなかった

上記の場合、納付が遅延する恐れがあることが挙げられます。

もちろん、無いに越したことはないですが、万が一徴収漏れがあり、納付額が足りない場合は速やかに納付するようにしましょう。

延滞税と不納付加算税が課されますが、不納付加算税は直前1年に遅延実績がなければ免除されます。

従業員との調整方法はふたつあり、

「従業員等から不足分を回収する」

もしくは「不足分を追加給与として源泉徴収税額を算定し、税務署へ納付する」

のどちらかを選ぶようになります。

前者の場合は、従業員等との関係に問題が生じないよう、十分な説明をおこなうべきでしょう。いずれにしても、仕組みを理解していても、経理担当者が変わったり新しい取引先が増えたりと何らかの変更があったときに起こりやすい問題ですから、源泉徴収義務者はこれらを念頭において留意するようにしましょう。

まとめ

ひと言でまとめるならば、源泉徴収とは支払者が給与などを支払う際に税金を差し引き、代わりに国へ納付する制度と言えます。

源泉徴収義務者は仕組みをしっかりと理解して、税金回りの作業効率を高めていきましょう。